不振アパレルの売上がなぜ増える?百貨店は?新収益認識基準はアパレルをこう変える!

百貨店が抱える長年の課題に、ようやく終止符が打たれようとしている。私はこれまで、日本でのユニクロと三越伊勢丹の売上を純粋に比較した場合、ユニクロが約8000億円 (注:国内ユニクロ事業の売上収益は22年8月期上期で4,425億円、上期のウエートの方が大きい)で、三越伊勢丹ホールディングスが約8000~1兆円億円(21年3月期の売上高は8160億円、22年3月期の売上予想は同じ会計基準だと9230億円)と、百貨店の日本経済に与えるインパクトの大きさを語ってきた。だが、この4月1日より大企業に強制的に導入される「新収益認識基準会計」により、売上、コストに大激震が走る。この「新収益認識基準会計」は、ウェブ上で解説をみても、ほぼ業務を知らない会計士達の抽象論が飛び交うのみで、実際に、アパレル企業にどのような影響を与えるのか、分かりやすく説明されているものはなかった。財務関係者や役員を除けば、多くの読者も混乱していると思う。そこで今回は具体的な企業の例を出して、解説していきたい。

三陽商会の21年度売上高が

100億円も跳ね上がる謎

アパレルの名門、三陽商会。「バーバリー」ブランドを引っ提げて一時期1500億円*も売り上げていたが、ライセンス契約が切れ、直近の22年2月期決算では売上高が386億円、つまり約1/4の規模に縮むこととなった。*07年12月期売上高は1430億円であった

三陽商会は、直近の22年2月期まで6期連続で営業利益ベースで赤字となり、売上も1/4に落ち込みリストラも繰り返してきた。通常、6期連続で営利ベースで赤字が続き、売上も縮小していれば心配になるが、同社は「構造改革は順調」と強気の姿勢を崩していない。とはいえ株主価値の最大化が経営者の責務であるとすれば、上場している意味を問われかねない事態が続いている。

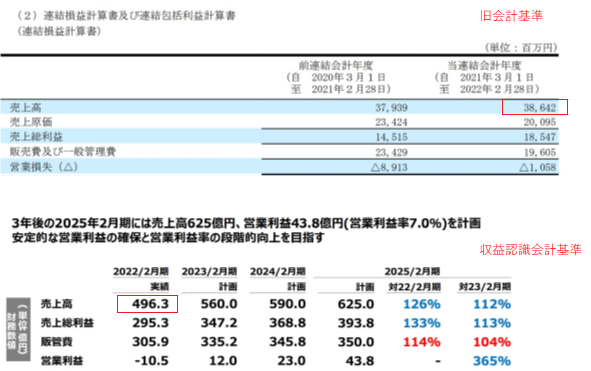

さて、ここまで来た三陽商会の次の一手は何かと思い、同社の23年2月期からの3か年中期経営計画を確認したところ、その内容よりも先に22年2月期の売上高が実績ベースで496億円と記載されていたことが気になった。これは収益認識に関する会計基準適用後の数字で、先述の適用前の同期売上高386億円よりも110億円も売上が増えていることになる(同社は23年2月期より新基準を適用)。

「ああ、これは、多くの読者が誤解をしてしまうのではないか」と心配をし、友人の会計士と侃々諤々議論をしたうえで、筆をとった次第だ。

まず、確認しておきたいのはこの経営計画の注記事項として冒頭に「前期以前の数値は、特段の註釈が無い限り、新収益認識基準に簡易的に置き換えた参考値」とある点だ。つまり、この経営計画上は、基本は新収益認識基準の数値で統一されているわけだ。これを前提に読み進めていきたい。

この三陽商会の新旧の売上差は23%程度。同社の百貨店比率を60%前後とすれば、家賃見合いが正しく計上されることで売上が23%従来よりも膨らむことがわかる。かつ、同社の家賃費率は約23%なのか(もちろん、家賃だけではないが家賃が主である)、と重要KPIの概要が分かる。ここでは、同社の財務内容の分析をすることが趣旨ではないので、私が評価することは避ける。

だが、同社の3カ年計画を見て強烈な違和感を感じるのは、今までずっと売上が落ち続けてきたのに、23年2月期にいきなり売上が10%(496億円から560億円)も上がっている点だ。

市場がマイナス成長の中で売上を10%向上させるには、マーケットシュリンク分を考慮すれば15%以上の成長を遂げる必要がある。そのためには、「競争に勝つ戦略」が不可欠なはずだ。しかし、この計画において「ブランド戦略」という章では「磨き込み」「バリューの最大化」「リブランディング」という言葉に終始しており、具体性が私には見えてこない。

論理的に、売上伸張は、オペレーションレベルでは、プロパー消化率の向上や出店、単店舗あたりの収益向上が挙げられる。そしてそのための戦略としてはMECE(モレなくダブりなく)で考えれば、M&A(合併・買収)か海外進出、他産業への進出、新しいファッション需要の創出となる。当然、同社は、これらを精緻に分析し、各パラメータに組み込んでいると思うが、懸念すべきは販管費率だ。

私は前回、グローバルレベルの売上高販管費率は40%が常識で、「日本のアパレル企業が絶対勝てないユニクロは驚愕の30%」と説明した。だが同社の販管費率は最終年度でさえ56%と極めて高いままで、さらに人員の増員計画をだしている。そして、そのしわ寄せを「原価率」の低減で押し込めようとしていることがわかる。

同社はこの経営計画のなかで、25年2月期までの目標達成のためのKPIとして「生産上代倍率4.50倍を目指す」ことを挙げている。4.5倍というのはおそらく、上代から割り返した企画原価率のことで22%という意味だろう。SC向けアパレルの企画原価率は35%程度、無敵のユニクロは40%台と想定されるが、それらと比べ全てにおいて、この百貨店バリューチェーンは無駄の塊なのだ。企画原価率が20%程度のものと40%台のユニクロを比べれば、「どちらが正価に対してコスパを感じられるか」は一目瞭然だ。しかし、

こうした衣料品を買う人もいるというが、頼みの中国人の爆買いはもはや戻って来ないことは、過去の私の論考で幾度も中国の事情は説明したとおりだ。

あくまでも、数字からしか見えてこない領域を、「新会計基準下」では、このように初期的分析を行う事例として紹介させていただいた。当然、本格的なデューディリジェンスとなれば、これを初期的な仮説として質問票をつくり、その裏にある「隠れた戦略」を見いだしてゆく。最後に、私は同社の再建を心から応援している一人であることを付け加えておく。

河合拓のアパレル改造論2022 の新着記事

-

2023/01/24

「大ディスカウント時代が到来」 この意味が分からないアパレルの未来は悲観的な理由 -

2023/01/17

H&MやZARA等が原価下回る価格で取引を強要 SDGs時代にこんなことが起こる必然の理由 -

2023/01/10

ビッグデータを制する企業が勝利する理由と、M&Aできない企業が淘汰される事情 -

2022/12/27

2023年のアパレル大予測 外資による買収加速・DX失敗・中国企業に完敗、が起こる理由 -

2022/12/20

中国企業傘下の仏メゾン「ランバン」米国で上場 いまや中国企業に追いつけない理由 -

2022/12/13

過去のヒットからAIが予測し売れる服を自動生成!?アパレル業界の課題とこれからとは

この連載の一覧はこちら [55記事]

三越伊勢丹の記事ランキング

- 2021-05-04大丸、三越伊勢丹…誰も語れない百貨店分析 政府の施策が百貨店を殺す「本質的理由」

- 2022-08-10三越伊勢丹HDが「クイーンズ伊勢丹」を買い戻した理由

- 2023-02-15好調の伊勢丹新宿本店 固定客拡大で見えてきた過去最高売上更新、3000億円突破のスゴイ戦略

- 2019-10-29三越伊勢丹HD、短時間バイト情報をアプリで提供、11月からサービス開始

- 2021-05-31デジタル×外商×富裕層 三越伊勢丹がめざす「特別な百貨店」に未来はあるのか

- 2021-10-01伊勢丹、ファンがSNSで自発的に宣伝!イセタニスタが「無償の愛」で活性化する理由

- 2022-04-07小売業受難の2022年なのに、百貨店の株価が高騰する理由とは

- 2024-03-28外販事業も拡大!自社工場を強みとするクイーンズ伊勢丹のSPA型商品開発戦略とは

関連記事ランキング

- 2024-06-25「パリコレ」にアパレル業界人が行かなくなった理由

- 2024-07-02日本人が大好きな衣料品セール 安く買うのが難しくなる理由とは

- 2024-07-23ユニクロに通じる…ファミマが検討中の衣料専門店が「台風の目」になる理由

- 2024-06-19インバウンドで最高益続出!日本人が知らない「百貨店の価値」とは

- 2024-06-29人気アナリストが解説、主要小売7業態決算総括と24 年度の展望

- 2024-07-09あなたの会社も要注意!「善意の行動」が仕組みを破壊するメカニズム

- 2024-06-11日本人の服がこの10年で「ペラペラ」になった本当の理由

- 2023-01-06SHEIN TOKYO「売らない店」現地レポート!担当者が明かす、低価格3つの理由とは

- 2024-07-12値下げ率大きいユニクロと値下げ率小さいしまむら どちらが高収益?

- 2024-07-16ユニクロ式多頻度・小幅値下げとシーズン末大セール、どちらが得か

関連キーワードの記事を探す

拝借スペックのPBでは生き残れない!GMS衣料品は自前開発を決意せよ

ユニクロに通じる…ファミマが検討中の衣料専門店が「台風の目」になる理由

値下げ率大きいユニクロと値下げ率小さいしまむら どちらが高収益?

ファストリ12 兆円越え!上場小売業時価総額&ROA ランキング2024

人気アナリストが解説、主要小売7業態決算総括と24 年度の展望

前の記事

前の記事