コロナ禍もコロナ後も強い成長!米国小売業ランキング&分析2023

未曾有のコロナ禍もようやく終焉を迎え、消費市場は世界的に日常を取り戻しつつある。そうしたなか、米国小売市場はコロナ特需の反動や苛烈なインフレといった課題もありつつ、力強い成長を続けている。最新の販売額ランキングをもとに、市場の現況と今後について考察する。

アマゾンとウォルマートの2強体制は変わらず

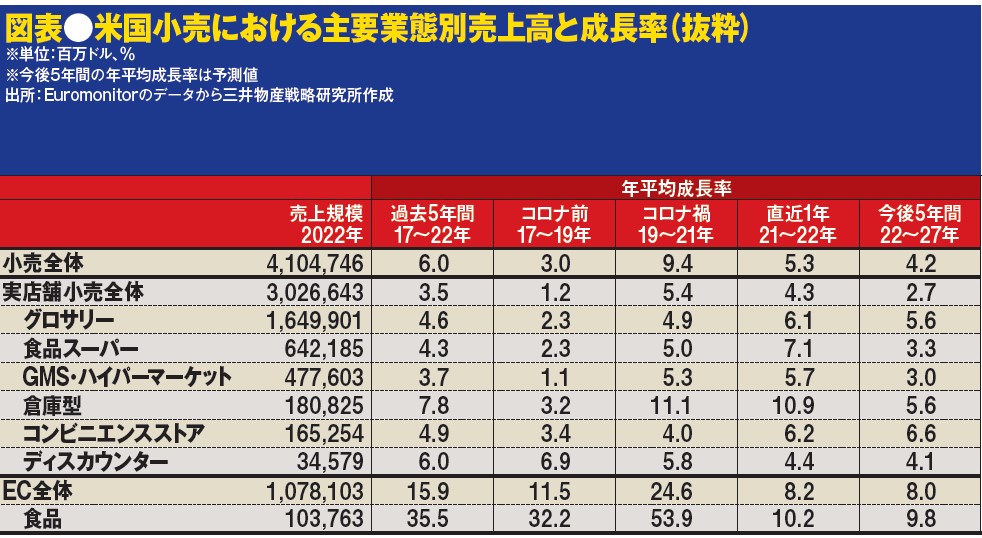

2022年の米国小売(自動車、ガソリン等の燃料を除く)の市場規模は、対前年比5.3%増の4兆1047億ドル(約554兆円)となっており、17年から22年までの過去5年間の年平均成長率は6.0%で推移している。

小売市場の成長をけん引しているのがEC売上の拡大で、小売売上高全体に占める割合(EC化率)は22年には26%となっている。17年は17%、コロナ禍直前の19年末時点では20%であり、上昇を続けている。

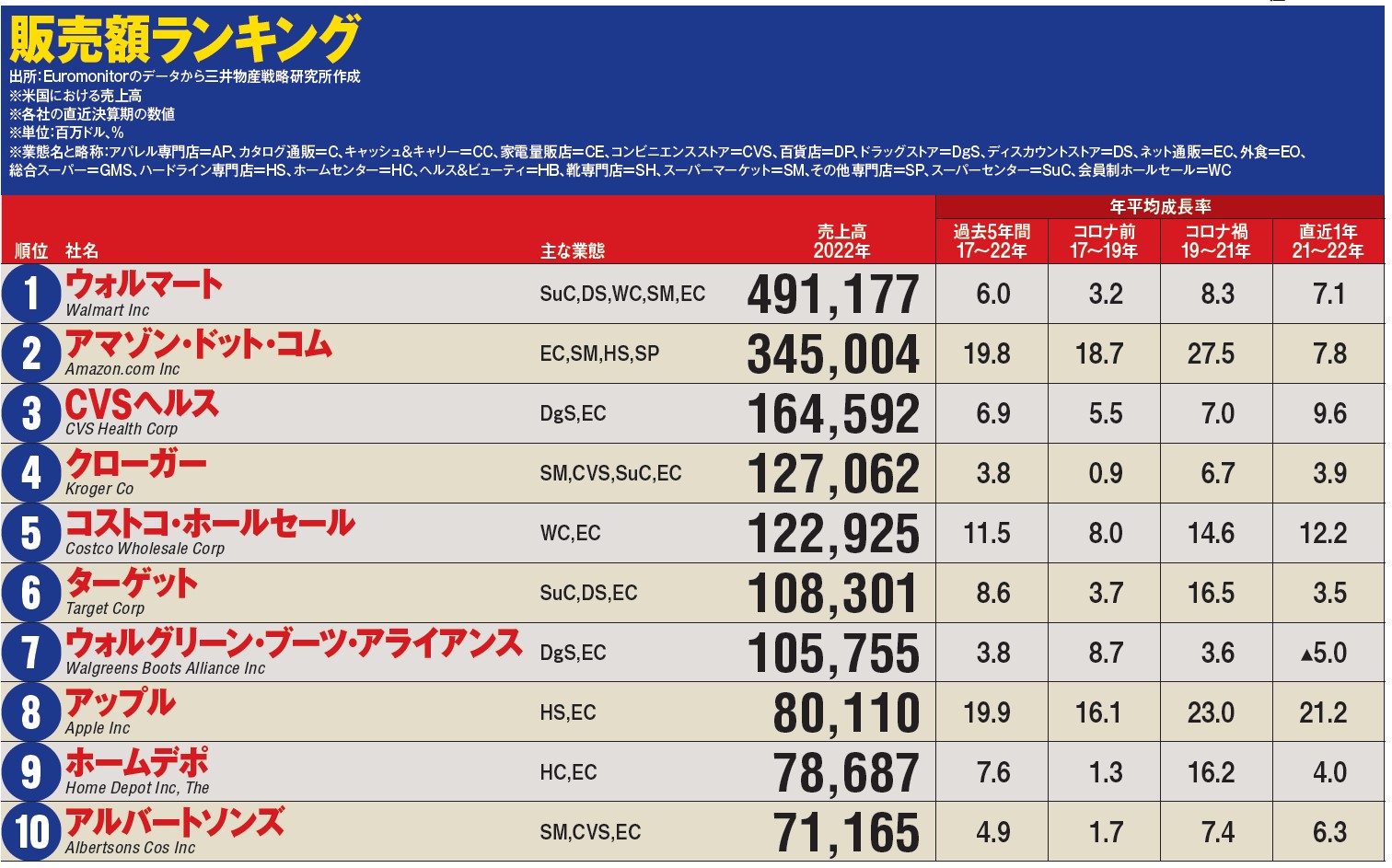

さて、販売額ランキングでまず注目したいのは、1位のウォルマート(Walmart)と6位のターゲット(Target)である。両社は価格訴求型の総合小売業態という共通点があるが、過去5年間の売上高の成長推移はやや異なる動きを示している。2社のコロナ前の成長率はほぼ同程度、コロナ禍でも両者とも売上を急増させ、とくにターゲットは大きな成長率を示した。2社ともに、店舗を物流拠点として活用し、外出を制限された消費者の需要を取り込んでEC事業を拡大させたことと、飲食店閉鎖に伴って食材の需要が拡大したことが売上増の要因だ。

しかし直近では、ウォルマートは堅調な成長を継続しているものの、ターゲットはコロナ禍での好調の反動減と景況感の悪化から、成長に陰りが見え始めている。食品の売上比率が高いウォルマートと、アパレルをはじめ非食品に強いターゲットという2社の商品構成やビジネスモデルの違いが、コロナ後の差を生み出していると考えられる。

他方、EC最大手でランキング2位のアマゾン(Amazon.com)の成長率は鈍化傾向にあるものの、ウォルマートとの“2強体制”に変化はない。米国での売上高は全売上(全地域)の約7割を占める状況は過去5年間で大きく変わっておらず、同社にとっては米国が依然として主力市場となっている。

コロナ禍ではEC事業(直販およびマーケットプレイス)が拡大したことに加えて、リストラ傾向にある実店舗の売上も21年末にはほぼ回復し、22年には再び高い伸びを見せている。また、以前から同社ではクラウド事業のAWSが売上全体の1割強を占めており、近年では広告収入も拡大、同社の収益に貢献している。

インフレ下で好調のホールセールクラブ

続いて業態別に見ていこう。

アメリカ小売業大全2023 の新着記事

-

2023/06/14

アルディ、ウォルマート、アマゾン・・・米国で急拡大する PB の見逃せない新潮流 -

2023/06/14

米セブン-イレブンがトップシェアも明確な課題が 米コンビニ業界最新動向 -

2023/06/13

圧倒的安さと圧倒的な品揃えで急成長!知られざる米注目スーパー2 社とは -

2023/06/13

ウェグマンズVS パブリックス、全米小売業界注目の「南北戦争」の勝者はどっちだ? -

2023/06/12

米国市場で拡大する2 大ハードディスカウンター、アルディとリドルの明暗 -

2023/06/12

出店規制も懸念のダラーストア業態 高所得層にもリーチする新たなフォーマットとは

この特集の一覧はこちら [12記事]

関連記事ランキング

- 2024-07-05あのチェーンも導入!食品スーパーの「量り売り」、成功の秘訣は?

- 2024-07-04ターゲットにチポトレ、ウォルマートも RFID 本格拡大の背景

- 2023-06-08アメリカ小売業トップ10社ランキングに見る、大手企業の最新動向!

- 2024-07-06ウォルマート、高品質の新PB「ベターデイズ」のねらい、仏カジノが店舗続々売却

- 2024-07-20「デジタルシェルフラベル」最新動向

- 2020-01-16ウォルマート、セルフレジのみの「ネイバーフッド・マーケット」を出店、マイアミに

- 2024-06-10最新版!アメリカ小売業ランキングトップ10 成長続くも業態・企業で明暗

- 2024-06-21小売業がベンチャーキャピタルファンド設立続々、その理由は

- 2021-06-07米ウォルマート、店舗従業員向け統合業務アプリ導入、スマホ74万台を無償貸与

- 2022-05-09テック企業となったウォルマート 新たな金脈はサブスク、金融、外販、広告か

前の記事

前の記事

オランダ最大の小売企業「アルバート・ハイン」に今注目すべき理由

オランダ最大の小売企業「アルバート・ハイン」に今注目すべき理由