規模は小さいが抜群の成長戦略!TOKYO BASE、アパレルの常識を覆す3つの強みとは

これまで数回にわたってアパレル企業の最新決算をもとにした企業分析をおこなってきた。今回は再三再四、私の論考に登場するTOKYO BASEである。同社の戦略と財務を照らし合わせて、同社が規模が小さくとも、多くのアパレルが実行できない「日本でブランドを醸成して世界で稼ぐ」ことができているのか、詳しく見ていきたい。

交差比率さえ古い!アパレルの企業分析に、「一般論」は通用しない

アパレルの企業分析に、一般論は通用しない。例えば、すでにリテール企業の定番ともいえる交差比率でさえ、トレンド・ターンオーバー、プロダクト・ターンオーバー、キャッシュ・ターンオーバーがバラバラに動きだしている今、この指標は旧式化していることは述べた通りだ。

さらに、最近では、「GMROI 」 (商品投下資本粗利益率) を主要KPIに取り入れるべきだという論調もあるが、

さらに、そもそも、99%以上が非上場企業のアパレル企業にルールも何もあったものではないため、ライトオフルールは企業によってバラバラで、上場企業でも「儲かったら大催事で一括償却」という荒療治をしている企業を私はいくつも知っている。さらに、管理を厳密にしている企業でさえ、一定期間経った在庫は評価減をするため、売価だけでなく、在庫簿価そのものも変動することは常識だ。要は教科書通りの指標で「どれが使えるか」と探しても、蛇の道は蛇だというわけだ。指標というのは、その指標が大事なのではなく、その指標の持つ意味合いを理解し、特定の産業に当てはめたときにどうなるかということを理解すべきなのである。KPIに唯一解はない。KPIとは、その組織が持つ事業戦略と高い相関性を持っており、例えば小売企業とSPA、百貨店とECなどまるで違うのだ。

エリアポートフォリオで成長する

TOKYO BASEの戦略

さて、本連載で私はこの3年、「答えを探すな、答えにしてしまえ」と説いてきた。アパレルの企業分析をする場合、ドリルダウン法により、大づかみでその企業のフラッシュデータをつかみ、異常値、あるいは、経年で気になる箇所を細かくドリルダウンしながら、その実態を掴むというのがアパレルの、というより「分析」の基本である。最悪なのは、ただ数字を羅列だけし、その時々に仮説を出さず「細かく見ないと分からない」と、いきなり子細詳細に入るやり方だ。これは、単に有報(有価証券報告書)に書いてある数字を「コピペ」しているだけで、何の価値もない。

本稿では、まず、大きくTOKYO BASEとは何者で、どのような実態なのかを解説しよう。

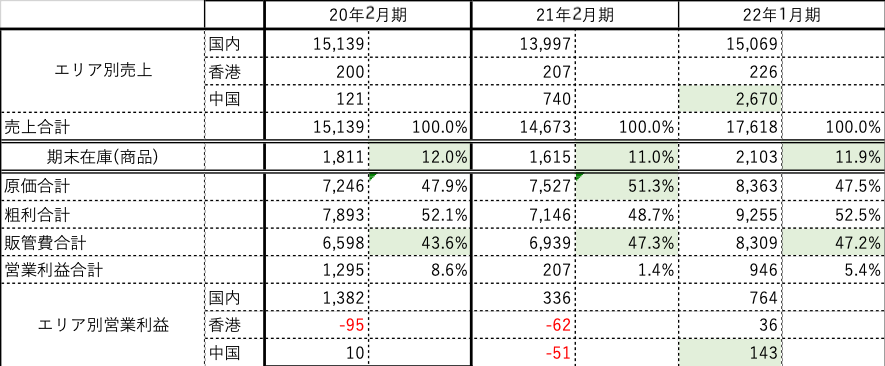

まず、同社の決算説明資料を見てみよう。売上だけを見てみると、20年度(21年2月期)はコロナの影響もあり、売上は落ちているも、19年度→21年度はグロスで約150億円から一気に約180億円と、堅調な売上成長をしている(ように見える)が、その内訳を見てみると国内市場は横ばい。同社の成長のキー・ドライバー(重要な値)は、21年度の中国売上だ。ロックダウン下にも関わらず、7億円から、一年で一気に27億円に成長している。一方、私が「レッドオーシャンと化している市場」と定義している日本では、無敵のTOKYO BASEでも19年度、20年度はともに150億円となっており、販管費、原価などはエリア別に提示されていないものの、営業利益を見れば21年度の中国市場は1億4000万円の黒字を確保し営業利益率を5.4%に押し上げている。この構造は、複数のエリアを持ちながら「エリア・

河合拓のアパレル改造論2022 の新着記事

-

2023/01/24

「大ディスカウント時代が到来」 この意味が分からないアパレルの未来は悲観的な理由 -

2023/01/17

H&MやZARA等が原価下回る価格で取引を強要 SDGs時代にこんなことが起こる必然の理由 -

2023/01/10

ビッグデータを制する企業が勝利する理由と、M&Aできない企業が淘汰される事情 -

2022/12/27

2023年のアパレル大予測 外資による買収加速・DX失敗・中国企業に完敗、が起こる理由 -

2022/12/20

中国企業傘下の仏メゾン「ランバン」米国で上場 いまや中国企業に追いつけない理由 -

2022/12/13

過去のヒットからAIが予測し売れる服を自動生成!?アパレル業界の課題とこれからとは

この連載の一覧はこちら [55記事]

ファーストリテイリング(ユニクロ)の記事ランキング

- 2025-03-12ユニクロ以外、日本のほとんどのアパレルが儲からなくなった理由_過去反響シリーズ

- 2024-09-03アローズにビームス…セレクトショップの未来とめざすべき新ビジネスとは

- 2025-11-04ユニクロの「棚割り」に見るインクルーシブMDへの“覚悟”

- 2021-03-05ビジネスは「一勝九敗」 ファーストリテイリングを世界的大企業に導いた“柳井哲学”

- 2022-11-29シーイン模倣騒動と大差ないアパレル業界のパクリ体質 シーインがそれでも勝つ理由

- 2021-05-11キーワードは科学、製販統合!「無敵のユニクロ」を凌駕する「知る人ぞ知る」ファッション商品

- 2021-05-18全産業中ワースト2位の不都合な真実、アパレル業界の環境破壊と人権問題を解決する方法

- 2023-08-28ユニクロと東レとのサステナブルな関係から生まれたリサイクルダウン

- 2023-11-14GMS衣料のジレンマと真実!イトーヨーカ堂アパレル完全撤退の必然とは

- 2024-09-27ユニクロが中間価格帯になったことに気づかない茹でガエル産業アパレルの悲劇_過去反響シリーズ

関連記事ランキング

- 2025-11-25ワコールを追い詰めた「三つの革命」

- 2025-12-02HUMAN MADE上場から考えるファッション産業の構造的限界

- 2025-11-27急拡大するリカバリーウエア市場を攻略する

- 2024-09-17ゴールドウイン、脱ザ・ノース・フェイス依存めざす理由と新戦略の評価

- 2025-03-12ユニクロ以外、日本のほとんどのアパレルが儲からなくなった理由_過去反響シリーズ

- 2022-04-22ユナイテッドアローズ重松理名誉会長が語る、創業秘話とビームスを立ち上げた理由とは

- 2025-11-24間違いだらけのアパレルDX改革、根本から変えるべき「KPIの設計哲学」

- 2025-11-26業態別 主要店舗月次実績=2025年10月度

- 2021-11-23ついに最終章!ユニクロのプレミアムブランド「+J」とは結局何だったのか?

- 2024-09-03アローズにビームス…セレクトショップの未来とめざすべき新ビジネスとは

関連キーワードの記事を探す

国内ユニクロ事業が売上収益1兆円を突破 ファーストリテイリング本決算を徹底分析

アパレル売上ランキング2025 ファストリの売上高3兆円台に!

百貨店を生活商圏型SCに転換!「ららテラス川口」の全貌と戦略とは?

前の記事

前の記事