大転換期を迎えた食品スーパー業界、高すぎる労働分配率をどう引き下げるかが最重要課題に

昨年から今年にかけて、スーパーマーケットの歴史を築いた創業者が相次いでお亡くなりになった。2022年11月にライフコーポレーション(大阪府)創業者の清水信次氏、2023年3月にセブン&アイ・ホールディングス(東京都)創業者の伊藤雅俊氏、同年4月ユニバース(青森県)創業者(前アークス会長)三浦紘一氏が逝去されており、時代が変わりつつあると思わざるを得ない。そして今、経営者の世代交代のみならず、食品スーパー業界が大きな転換期を迎えようとしている。50年以上続いてきた日本型食品スーパーが、そのビジネスモデルを変えようとしているのである。

高すぎる食品スーパーの労働分配率

1960年代に関西スーパーマーケット(兵庫県:現関西フードマーケット)が開発した生鮮、総菜を店内バックヤード加工するオペレーションは、無償でそのノウハウを公開したことによって、全国各地の食品スーパーへと広がり、日本型食品スーパーという標準モデルとなった。

食品スーパーの創成期において、鮮度を重視する日本の消費者は、生鮮や総菜の加工を店舗のバックヤードで行うインストア加工を支持した。当時の消費者は、センターで流通加工して供給している店を敏感に感じ取って敬遠したため、「食品スーパーはインストア加工でなければ」という定説ができた。

本来、チェーンストアとは、流通加工などの労働集約的な工程を、センターで集中的に処理することによって、ローコストを実現するという仕組みである。インストア加工は本来のチェ―ンストア理論からすれば、不完全なオペレーションとも言える。各店舗に生鮮、総菜の流通加工の人員と設備を分散配置するのだから、単純に考えても効率的なはずがない。そのため、食品スーパーの収益構造は、一般的に労働集約的といわれる小売業の中でも、人手を要し、人件費もかかるものになっている。

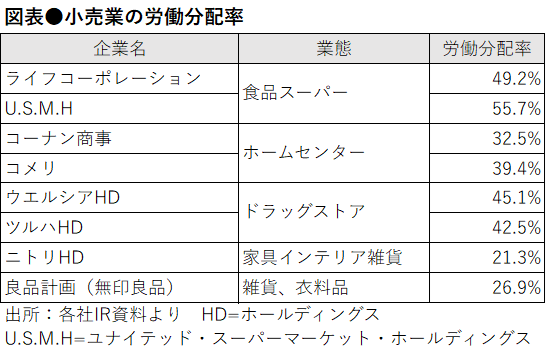

下の図表は食品スーパー、ホームセンター、ドラッグストアの上場大手の「労働分配率」を示したものだ。労働分配率とは、「商品売上から原価を引いた粗利益高のうち、そのくらいを人件費に使わねばならないか」という指標で、そのビジネスモデルがいかに従業員の労働力に依存しているかを表す。

これをみれば一目瞭然だが、食品スーパーは、ほかの業態よりも明らかに労働分配率が高く、稼いだ粗利益の半分くらいを人件費に費やしていることがわかる。インストア加工という非効率な構造を前提とした食品スーパーの歴史は、ある意味、人件費削減の歴史でもあった。それはパート比率の上昇という非正規労働者への依存の歴史ということである。

食品スーパー合従連衡の背景

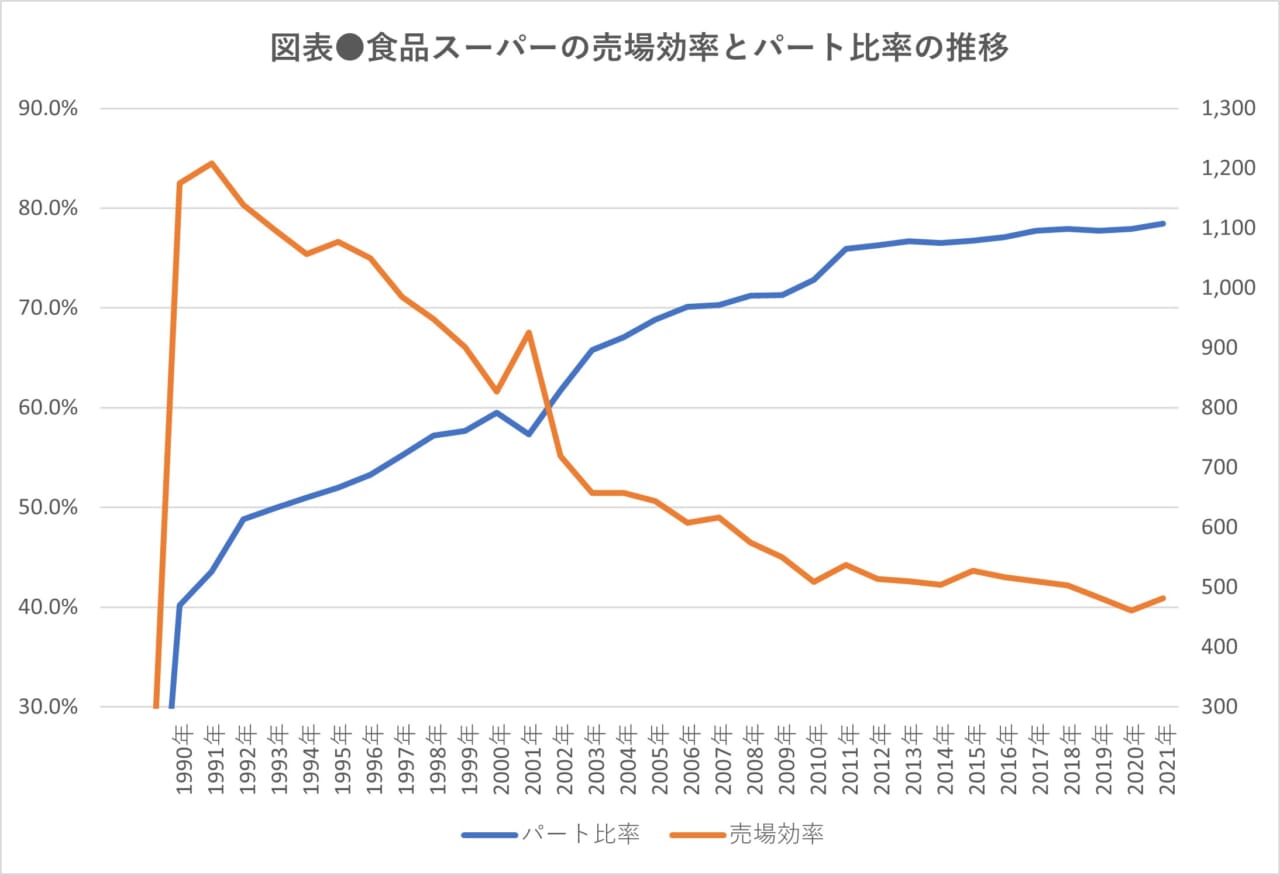

次の図表は食品スーパー(総合スーパー含む)の1990年以降の長期的な売場効率(売場面積1㎡当たりの売上高)と従業員のパート比率の長期時系列推移を示したものだ。このデータが示すことをざっくり表現すれば、90年代以降、消費の停滞と競争の激化が進んだ食品スーパー業界は、売場面積当たりの売上高が下降する傾向が続いたため、収益性の低下が続いていた。

そこで、業界は収益性を保つため、パート化を進めることによって人件費の削減を実現してきた。しかし、2013年頃からはパート化比率の上昇ペースは鈍化しており、8割弱に近づいた段階でこの手法による人件費削減が限界に達していることを示している。しかし、競争環境の激化が緩和することはなく、業界としては収益性確保の新たな手法が大きな課題となっていたのである。

パート化による人件費削減が限界を迎えつつあった2010年代、食品スーパー業界において生き残るための戦略といえば、M&A(合併・買収)による合従連衡とならざるをえなかった。代表的な存在と言えば、アークス(北海道)であろう(図表3)。北海道において、アークスは地域食品スーパーの経営統合を進めて、それまで大きなシェアをもっていたイオン(千葉県)やコープさっぽろ(北海道)を凌ぐ、道内シェア25%以上のトップシェア食品スーパーをつくり上げた。

北東北でもパートナーを糾合することに成功したアークスは、青森でも3割、岩手でも4割のシェアを持つ全国有数の食品スーパーとなった。食品スーパーにとって、経営統合は、インフラの共有化によるコスト削減効果、プライベートブランド(PB)商品開発による収益力強化が主たる目的だといってもいい。アークスの場合でいうと、中小食品スーパーの共同仕入れ機構「CGC」のメンバーを中心とした経営統合であり、CGCのPBがつないだ縁でもある。

流通アナリスト・中井彰人の小売ニュース深読み の新着記事

-

2025/11/27

PPIHが「食品強化型ドンキ」を始動!スーパー業界に迫る“第3の黒船”となるか -

2025/08/29

群雄割拠がついに終焉? 決算ランキングから読み解く食品スーパーの現在地 -

2025/06/12

上場食品スーパーの2024年度決算 物価高がもたらした「増収減益」の実態とは -

2025/04/29

西友買収のトライアル、そのビジネスモデルの強さを小売ウォッチャーが解説! -

2025/03/12

飲食店の後継者不足を支援するシェアレストラン 吉野家、新業態戦略の真意とは -

2024/09/27

丸亀製麺がはなまるうどんに大きく差をつけた「逆張り戦略」とは

この連載の一覧はこちら [24記事]

関連記事ランキング

- 2025-11-21速報!バロー関東1号店「横浜下永谷店」 オープン日の模様を徹底レポート

- 2025-11-21ベルクのディスカウントフォーマット「クルベ」、開店から2年超で見えた変化と進化

- 2025-11-26気づけば5店舗……クスリのアオキが出店増やす「スーパーのアオキ」の全容

- 2025-11-19上期絶好調のバローHD 関東進出直前、小池社長が明かした「攻め手」

- 2025-11-25オープンから2年超のクルベ その至近で競合するヤオコー、2店舗の関係から見えてきたこと

- 2025-11-21楽天撤退、ライフ参入 センター型ネットスーパー激動期へ

- 2025-11-17利益面に明暗……ライフ、U.S.M.H、アークスの中間決算を解説

- 2025-11-12ロピア進出機に阪神エリア随一の激戦地に 兵庫・尼崎エリア視察案内!

- 2025-11-22圧倒的集客力で激戦地を制圧!? 茨城タイヨーの「ビッグハウス」を大解剖!

- 2025-11-11意外にも”共存共栄”? 関西随一の激戦区・西宮の2エリアを徹底視察!

前の記事

前の記事