18兆円市場のスーパーマーケット業界で再編活発化!シェア率、順位が大きく変動

sample

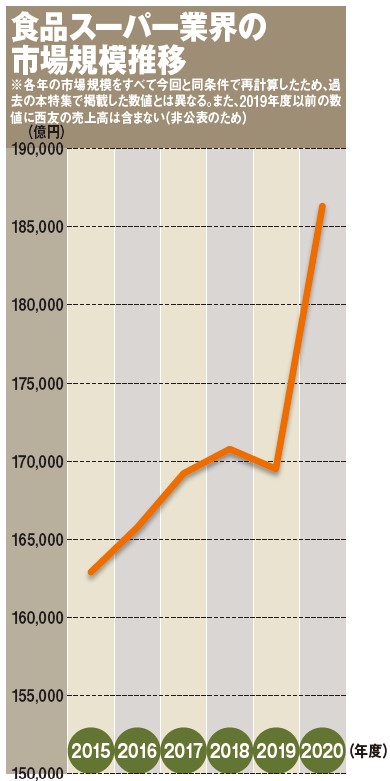

各社の積極的な出店戦略や、コロナ禍での底堅い需要も追い風に、国内の食品スーパー(SM)市場は拡大基調にある。本誌調査※1によると、2020年のSMの市場規模は18兆6584億円と推計され、前年から10.6%増加した※2。ただ、コロナの問題が落ち着いた先には、少子高齢化や人口減少、業種業態を超えたボーダレスな競争の激化という、かねてSM業界が直面してきた課題が再び顕在化してくる。すでに大手チェーンによる事業再編やM&A(合併・買収)などによって勢力図は変化の途上にあり、今後各社のシェアも変動していきそうだ。

※1:本誌2021年9月15日号特集「日本の小売業1000社ランキング」にSM企業としてランクインした計321社の合計売上高に、今回よりGMSからSMに区分を変更した西友、ダイエー、イズミヤの売上高を加算して算出

※2:※1と同条件で算出した19年度の市場規模との比較。ただし西友の売上高は非公表だったため含まれない。これを勘案すると実質的には5%程度の伸び率と推測される

U.S.M.Hが7000億円突破

国内流通市場の“双璧”をなすイオン(千葉県)とセブン&アイ・ホールディングス(東京都:以下、セブン&アイ)は、SM市場においても大きな存在感を放っている。

このうちイオンの21年2月期の「SM事業」の売上高は3兆854億円(決算資料において同事業に含まれているコンビニエンスストア事業会社のミニストップ〈千葉県〉の連結売上高を除いた数値。今回からSMに区分したダイエーの売上高を含む)。マーケットシェアは16.5%に上り、2位以降に大差をつけて圧倒的トップの座についている。

同社のSM事業の中で最大の売上規模を誇るのが、マルエツ(東京都)、カスミ(茨城県)、マックスバリュ関東(東京都)の3社を束ねるユナイテッド・スーパーマーケット・ホールディングス(東京都:以下、U.S.M.H)だ。21年2月期の連結売上高は7338億円(対前期比6.1%増)に上り、コロナ禍での特需を取り込み7000億円の大台に乗った。

同社のSM事業の中で最大の売上規模を誇るのが、マルエツ(東京都)、カスミ(茨城県)、マックスバリュ関東(東京都)の3社を束ねるユナイテッド・スーパーマーケット・ホールディングス(東京都:以下、U.S.M.H)だ。21年2月期の連結売上高は7338億円(対前期比6.1%増)に上り、コロナ禍での特需を取り込み7000億円の大台に乗った。

なお、イオンは18年10月に「スーパーマーケット改革」を打ち出し、全国6つのエリアでSMや総合スーパー(GMS)の事業会社の大規模再編を実施しており、勢力図や各社のシェアにも変化が起きている。

再編の概要をまとめると、北海道では20年3月にイオン北海道がマックスバリュ北海道を吸収合併。東北エリアでは同じく20年3月にイオンがマックスバリュ東北を完全子会社化したうえでイオン東北(秋田県)に商号を変更、その後同社はイオンリテール東北カンパニーの事業を継承している。

東海エリアでは、マックスバリュ東海(静岡県)とマックスバリュ中部(愛知県)が19年9月に経営統合、近畿エリアでは20年3月に光洋(大阪府)がダイエー(東京都)の完全子会社とM&A、事業再編はさなっている。九州では、20年9月にイオン九州(福岡県)、マックスバリュ九州(同)、イオンストア九州(同)の3社間で、イオン九州を存続会社とする経営統合が行われた。

中国・四国エリアでは19年3月にマックスバリュ西日本(広島県)がマルナカ(香川県)と山陽マルナカ(岡山県)の2社を完全子会社化するかたちで経営統合。今年3月には、株式交換によりフジ(愛媛県)がマックスバリュ西日本とフジ・リテイリング(愛媛県:フジの事業会社として21年11月に新設したフジ分割準備会社から商号変更)を束ねる持ち株会社に移行している。今後、24年3月をめどにマックスバリュ西日本がフジと経営統合し、新会社が設立される予定となっている。

一連の再編に伴い、SM企業ではマックスバリュ西日本は約3%、マックスバリュ東海は約2%のマーケットシェアを有することとなり、単体でも業界10位以内に食い込む企業規模となっている。

セブン&アイはSM業界4番手に

一方のセブン&アイは、

市場占有率2022 の新着記事

-

2022/04/28

急拡大するデリバリー市場、21年は8000億円規模に -

2022/04/28

市場規模が2年連続で縮小する食品卸業界 DXへの積極投資で危機克服できるか? -

2022/04/28

新企画、スーパー、ドラッグ、コンビニ入り混じる食品小売市場における市場占有率! -

2022/04/27

約10兆円、総菜市場の占有率ランキング2022 上位では1位プレナスのみ増収! -

2022/04/27

コロナ禍で安定成長続く キャンドゥはイオン入りでどう変わるか -

2022/04/27

コロナ禍で4兆円消滅の外食市場占有率2022 好調マックやスシローがシェア伸ばす

この特集の一覧はこちら [18記事]

関連記事ランキング

- 2025-11-21速報!バロー関東1号店「横浜下永谷店」 オープン日の模様を徹底レポート

- 2025-11-21ベルクのディスカウントフォーマット「クルベ」、開店から2年超で見えた変化と進化

- 2025-11-26気づけば5店舗……クスリのアオキが出店増やす「スーパーのアオキ」の全容

- 2025-11-19上期絶好調のバローHD 関東進出直前、小池社長が明かした「攻め手」

- 2025-11-25オープンから2年超のクルベ その至近で競合するヤオコー、2店舗の関係から見えてきたこと

- 2025-11-21楽天撤退、ライフ参入 センター型ネットスーパー激動期へ

- 2025-11-17利益面に明暗……ライフ、U.S.M.H、アークスの中間決算を解説

- 2025-11-12ロピア進出機に阪神エリア随一の激戦地に 兵庫・尼崎エリア視察案内!

- 2025-11-22圧倒的集客力で激戦地を制圧!? 茨城タイヨーの「ビッグハウス」を大解剖!

- 2025-11-11意外にも”共存共栄”? 関西随一の激戦区・西宮の2エリアを徹底視察!

前の記事

前の記事