コスモスの中部、関東積極出店で「デス・バイ・コスモス」が間近に迫る理由

コスモス薬品が営業減益に──。最新(22年度5月期)決算の内容がドラッグストア(DgS)業界をややざわつかせた。しかしそれは一時的な外部要因によるところが大きく、同社の成長スピードが鈍化したとはいえない。むしろ相変わらずの旺盛な大量出店によって日本各地のマーケットを侵食しており、結果として新たな再編劇を引き起こすなど、同社の影響力の高さは不変だ。決算数値をもとに、足元の経営戦略について分析する。

14年ぶりの営業減益も成長力はほぼ変わらず

コスモス薬品の業績動向が注目されている。2022年5月期業績が営業減益に終わったためだ。営業減益は08年5月期以来14年ぶりであり、営業利益は対期初計画比でも約34億円の未達であった。

22年5月期実績は連結売上高7554億円(同期より収益認識に関する会計基準を適用。実質ベースでは対前期比4%増)、営業利益297億円(同10%減)であった。ただし、営業減益の主な要因は、出店費用と水道光熱費の増加である。前者は新規出店数を期初計画の100店舗から120店舗に拡大させたためであり(=先行負担の増加)、後者は電力単価の急激な高騰の影響である。

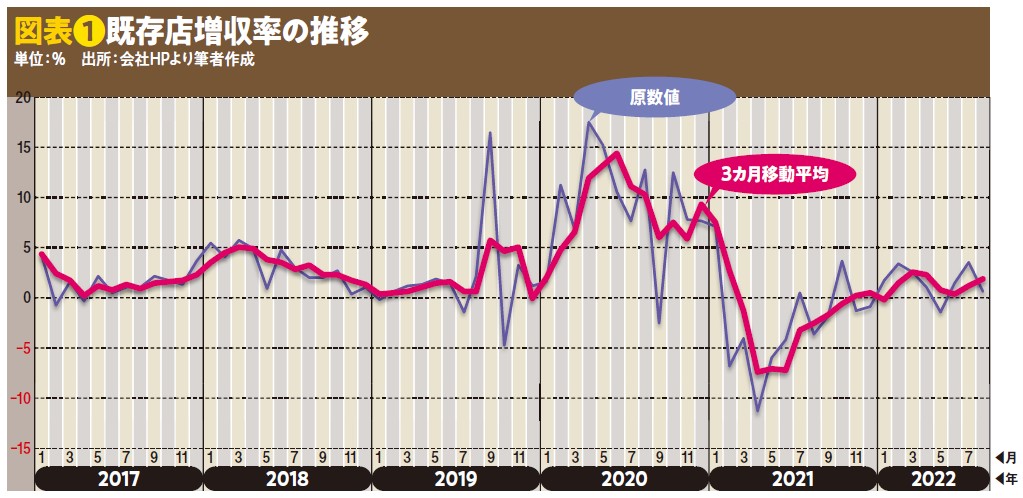

業績数値は一見、苦戦模様だが、コスモス薬品の成長力がスローダウンしたとは考えづらい。実際、営業面では既存店増収率は対前期比0.1%減、粗利益率は実質ベースで同0.1%ポイント(ppt)低下した20.0%と概ね横ばい推移である。コロナ禍を背景とした需要増加の反動減を考慮すると、堅調推移といえよう(21年5月期の既存店増収率は同2.4%増、粗利益率は同0.3ppt改善)。

なお、23年5月期計画では、連結売上高8135億円(対前期比8%増)、営業利益300億円(同1%増)で、前提条件の既存店増収率は同0.4%増の想定である。新年度に入ってからの既存店増収率は、6月:対前年同月比1.5% 増、7月:同3.5%増、8月:同0.7%増、6~8月平均は対前年同期比1.9%増となっており、前出の計画に対して強含みで推移している(図表❶)。

大量出店による規模拡大続く 食品売上高構成比は約6割

他方、大量出店の戦略は

徹底分析!コスモス薬品 の新着記事

-

2022/09/30

コスモスの利用頻度、利用動向をデータで徹底分析!支持される理由と弱みとは -

2022/09/29

コスモスVS ベルク、ベイシア 関東にみるコスモスの強みと大きな”戸惑い”とは -

2022/09/29

コスモスの売場、商品、接客、PB を分析してわかった驚愕の事実とSM が学ぶべき点とは -

2022/09/28

地盤九州のドミナントであぶり出すコスモスの強さと戦い方 価格差は意外に小さい!? -

2022/09/28

価格差1.4倍!?コスモスVSクスリのアオキVS 地場スーパーでみえた最強コスモスの実体 -

2022/09/27

コスモスの中部、関東積極出店で「デス・バイ・コスモス」が間近に迫る理由

この特集の一覧はこちら [9記事]

コスモス薬品の記事ランキング

- 2025-11-25ウエルシア、コスモス、アオキ、薬王堂……フード&ドラッグ東日本主力4社の戦略とは

- 2025-11-28薬王堂が早くもドミナント化!? 栃木・黒磯エリアのフード&ドラッグ決戦を現地調査

- 2025-11-27「生鮮だけでは差別化できない」 スーパー関係者がフード&ドラッグに抱くリアルな警戒感

- 2025-11-28コスモス東北上陸の地・福島県白河市のフード&ドラッグ戦争の現状を調査

- 2025-11-07連載 小売業とM&A 第7回:ドラッグストアにおけるM&A活用の方向性

- 2025-09-04コスモス薬品が挑む『欠品も過剰在庫も極限まで防ぐ』緻密な仕掛け

- 2025-09-18注目のコスモス東北1号店は福島県白河市!? 【今週の大店立地法速報】

- 2025-08-011食46円のうどんも!「コスモス薬品」で初心者にオススメな食品PB6選(前編)

- 2022-09-29コスモスの売場、商品、接客、PB を分析してわかった驚愕の事実とSM が学ぶべき点とは

- 2025-01-23低価格が浸透!コスモス薬品、25年5月期上期決算は増収2ケタ増益

関連記事ランキング

- 2025-11-25ウエルシア、コスモス、アオキ、薬王堂……フード&ドラッグ東日本主力4社の戦略とは

- 2025-11-28薬王堂が早くもドミナント化!? 栃木・黒磯エリアのフード&ドラッグ決戦を現地調査

- 2025-11-27「生鮮だけでは差別化できない」 スーパー関係者がフード&ドラッグに抱くリアルな警戒感

- 2025-11-28コスモス東北上陸の地・福島県白河市のフード&ドラッグ戦争の現状を調査

- 2025-11-07連載 小売業とM&A 第7回:ドラッグストアにおけるM&A活用の方向性

- 2025-09-04コスモス薬品が挑む『欠品も過剰在庫も極限まで防ぐ』緻密な仕掛け

- 2025-09-18注目のコスモス東北1号店は福島県白河市!? 【今週の大店立地法速報】

- 2025-08-011食46円のうどんも!「コスモス薬品」で初心者にオススメな食品PB6選(前編)

- 2022-09-29コスモスの売場、商品、接客、PB を分析してわかった驚愕の事実とSM が学ぶべき点とは

- 2025-01-23低価格が浸透!コスモス薬品、25年5月期上期決算は増収2ケタ増益

前の記事

前の記事