北海道現象から20年。経済疲弊の地で、いまなお革新的なチェーンストアがどんどん生まれ、成長を続けています。その理由を追うとともに、新たな北海道発の流通の旗手たちに迫る連載、題して「新・北海道現象の深層」。第14回は、流通を川上からコントロールする、北海道のチェーンストアの強さに迫ります。

目を見張る、アークス、DCM、ニトリ3社の業績の伸長ぶり

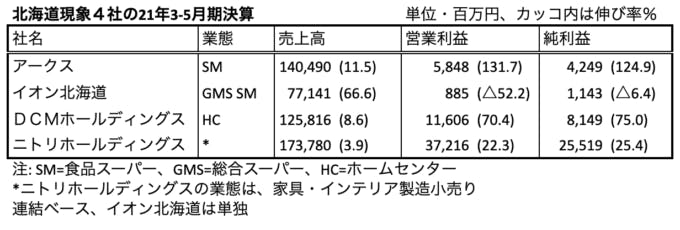

2月を決算期末とする上場小売企業の2021年第1四半期(3~5月期)決算が出そろいました。新型コロナウイルスの感染拡大が直撃した時期と重なり、例年にも増して注目を集める決算となりました。

1997年の北海道拓殖銀行破綻後の不況下で急成長を遂げた北海道現象の5社の中では、5月決算のツルハホールディングス(以下、ホールディングス=HD)を除いた4社がこれに当たります。

北海道では、鈴木直道知事が2月末に独自の緊急事態宣言を出し、全国に先駆けて外出自粛が本格化しました。4月に入ると、政府が法令に基づく緊急事態宣言を全都道府県対象に発出、5月25日の解除まで続きました。それだけに3~5月期の業績は、各社のコロナ禍への耐性を測る指標となったわけですが、結果は<表>の通りです。

イオン北海道は今年3月にマックスバリュ北海道と合併したため、見かけの売上高は大きく伸びましたが、主力のショッピングモールが長期休業を強いられた影響を受けて大幅減益を余儀なくされました。

目を見張るのが、残る3社の業績の伸長ぶりです。本連載の12、13回目でも言及したように、生活必需品を扱うスーパーやホームセンターは、「ステイホーム」による巣ごもり需要が追い風になりました。家庭用品の品ぞろえが豊富なニトリHDも収納ボックスや生活家電がよく売れたほか、テレワークの拡大によって机や椅子の新規需要を取り込んだようです。

ただ、ここで注目したいのは、売上高よりも利益の大幅の伸びです。アークス、DCMHD、ニトリホールディングスの3社とも、3~5月期としては過去最高益となりました。厳しい経営環境下での北海道発のチェーンストアの強さを象徴する数字です。

際立つ!危機に先回りして対策を打つ「危機察知能力」

こうした収益力の高さは、各社がサプライチェーンの構築に主体的に関与し、消費者の求める商品を滞りなく供給する仕組みを作り上げてきた成果と言えます。

その最たる例が、製造から物流、販売までを自社グループで手がけるニトリHDでしょう。今回のコロナ禍では中国の供給網停止によって、多くの企業が商品調達で打撃を受けましたが、ニトリHDはベトナムなどに製造拠点を分散しており、主力商品の欠品をほぼ避けることができたのです。

外出自粛で実店舗の売り上げは減ったものの、ネット通販の売上高を前年同期比で約40%も増やし、カバーした点も見逃せません。昨夏にタイミングよく受注用サーバーの処理能力を増強していたことに加え、ドライバーの人手不足対策として物流の自社化を早くから進めてきたことも奏効しました。

危機に先回りして対策を打つ「危機察知能力」はニトリHDに限らず、北海道で急成長する小売業者が共通して備えている特質です。

DCMHDの前身の一つ、ホーマック(現DCMホーマック)が80年代から90年代にかけ、ホームセンター業界の中でいち早く「ジャストインタイム」の商品供給システム(コンピューターによる単品管理で適正在庫を保ち、店で売れた分だけ商品センターから自動的に補充する仕組み)を構築していたことは、前回紹介しました。ニトリHDと同じく製造-物流-販売の一気通貫型ビジネスを展開するセコマの創業者、故赤尾昭彦氏は「専門業者の少ない北海道では、何でも自分で考えてやらざるを得ない」とその発想の原点を述べています(連載5回目参照)。

経営環境が厳しく、外注に頼れない北海道の小売業者は、自力で高度な商品供給の仕組みを構築しなければ、成長は頭打ちになってしまいます。ただし、その仕組みを完成させることができれば、今度は無類の武器として競争力の源泉となる。北海道から全国レベルの小売企業が続出し、拓銀破綻やコロナ禍のような経済危機下でむしろ業績を伸ばすことができる大きな理由の一つです。

コープさっぽろが道内初、小売主導の物流改革

これまで何度か取り上げてきたように、60年代の北海道の小売業は無力であり、本州のメーカーの言い分通りに輸送費や寒冷地対策費などのコストが価格に上乗せされ、割高な「北海道価格」が形成されていました。

しかし21世紀に入り、スーパーマーケット市場でイオン北海道、アークス、コープさっぽろの「3極寡占化」が進むなどチェーンストアがパワーをつけた結果、小売業が川中卸業者の経営に影響を及ぼす例も相次いでいます。

私の知る限りで、北海道の小売業が中間流通の割高なコストに切り込んで成果を上げた最初の事例が、02年にコープさっぽろが手がけた酒類の物流改革でした。

ビールなどの酒類は重い割に単価が低いため、運送業者が運びたがらない商品の代表でした。このため、卸業者が物流部門も抱え込んで、店舗に直納し、諸々のコストを納入価格に上乗せするのが長い間の商慣行になっていたのです。

酒類卸が店舗に商品を直納するやり方は、専門卸ならではの情報を駆使し、店ごとの品ぞろえや棚割りなどにきめ細かく対応できるというメリットがあります。半面、納入価格には情報料や配送料などの名目のコストが含まれ、半ば「ブラックボックス化」していました。

この構造を変えるため、コープさっぽろは札幌市内に自前のリカーセンターを新設。酒類卸に対しては店舗直納方式から、センターへの一括納品方式への変更を求めました。その上でセンターから店舗への配送については、あらためて卸や物流会社など数社を対象にしたコンペを行い、最も安い配送費を提示したキリン物流(現キリングループロジスティクス)に委ねたのです。

酒類卸が抱えていた商流と物流を切り分けて、物流コストを明確化。さらに店舗への配送をケース物流に絞り、店頭でもケース売りを主軸にして、コストを抑えた結果、コープさっぽろのビールの価格は、道内で最も安い水準にまで低下しました。

こうして「小売り主導の物流改革」が可能になったのは、コープさっぽろの年間供給高が当時、2000億円規模にまで成長し、酒の小売シェアでも北海道トップに立ったからにほかなりません。

3極寡占化が卸の再編を誘導

「スーパーが3極に集約された以上、卸業者もまた各カテゴリーで3番手以内に入れなければ、存在意義はないに等しい」(道内小売業幹部)-。07年に三井物産が北海道の食品卸事業からの実質撤退を決めたのは、その象徴的事例の一つでした。

同年10月、子会社の酒類卸・北酒連(札幌市)を国分に売却、同時に三井食品北海道支社の道内取引のうち、業務提携先のセブン&アイ・ホールディングスとの取引を除いて国分に譲渡しました。要するに北海道では「セブン&アイ専門卸」に徹することを選んだのです。

当時、イオングループとアークスが菱食(現三菱食品)、コープさっぽろが日本アクセスをメーン卸とし、国分や加藤産業など他の有力卸も一定規模の帳合を確保する中で、三井食品は3大グループの取引に食い込むことができなかった。国分への事業売却を発表した当時の三井物産の役員が「北海道市場は大変厳しく、独自に事業を発展させるのは難しかった」と肩を落としていたことを覚えています。

スーパーは3極、コンビニはセコマが主役を務める北海道市場では、天下のセブン&アイといえども、脇役の域を出ず、「専門卸」の三井食品の存在感が薄らぐのも致し方ないのかもしれません。

一方、イオンと三菱商事の提携が突然解消されたのをきっかけに、イオン北海道のメーン卸が三菱食品から国分に移るのではないかとも言われています。スーパーの3極体制に呼応する形で、道内の食品卸も国分、三菱食品、日本アクセスの3極体制に収斂していくのかが注目されています。