米消費弱含みで価格決定権の行方に注目! どうなる米大手チェーンの夏季値下げ

米国ではインフレ鈍化が進んでいる。その一方で消費者の景況感は弱含みの状態で、食品製造大手やスーパーマーケット大手の経営陣から米経済に関する厳しい認識に関するコメントが相次いでいる。こうした中、小売各社が夏季限定で実施している値下げセールの行方に改めて注目が集まっている。売上を維持するために、値引きを継続せざるを得ないのではないかという見方も強まりつつある。米小売業界は、10年前と同じような値下げ競争に突入するのだろうか。

消費者景況感データは強弱入り混じり

米消費者物価指数(CPI)は7月の食品とエネルギーを含む総合CPIが前年同月比2.9%の上昇にとどまり、米連邦準備制度理事会(FRB)が掲げる2%インフレ目標に近付きつつある。だが、累積賃上げペースが物価上昇に追い付かない米国人の家計は、厳しい状況が続いている。

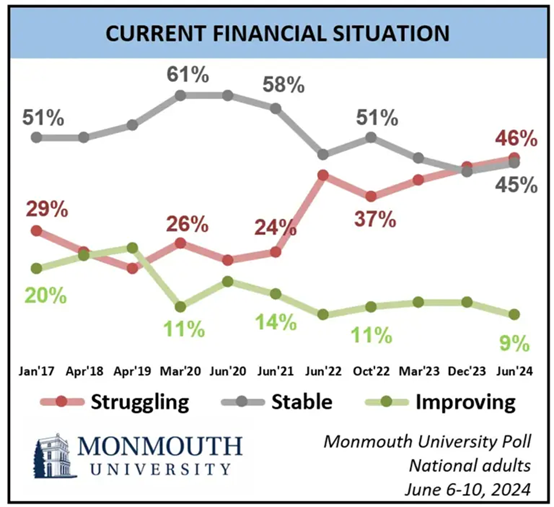

ニュージャージー州のマンモス大学が6月に実施した全米世論調査(上図)によれば、家計の状況が「安定している」と答えた回答者の割合がパンデミックの始まったばかりの2020年3月の61%から45%まで低下したのに対して、「苦しい」とした人々の割合は26%から46%にまで増えて、逆転した。

こうした中、ニューヨーク連銀がまとめた2024年4~6月期の米家計負債は2021年1~12月期から48%上昇して総額17兆8000億ドル(約2576兆円)に達する一方、2024年4~6月期の米クレジットカード残高において約2.6%が支払期日を60日過ぎていたと、フィラデルフィア連銀が発表した。これは2012年以来の高水準である。

労働市場の減速も一段と鮮明になり、7月の米雇用統計では非農業部門雇用者数(事業所調査、 季節調整済み)がエコノミスト予想の中央値の対前月比17万5000人増に対して同11万4000人増加にとどまった。これは「衝撃的に弱い数字」だと市場に受け止められた。

これを受けてニューヨーク連銀のビル・ダドリー(Bill Dudley)前総裁は、「仕事が見つけにくくなると、世帯消費は抑制されるようになり、経済が弱体化する。それがビジネス投資を抑え、さらなるレイオフや投資抑制につながる」と述べ、消費減速が悪循環をもたらす可能性に警鐘を鳴らした。

実際に、8月の米ミシガン大学消費者マインド指数(速報値)は67.8と、8カ月ぶりの低水準に沈んだ前月の66.4からは上昇したが、依然として弱かった。。